一般纳税人申报增值税需要满足哪些条件?如何正确申报?

- 数码百科

- 2025-02-16

- 42

增值税是我国重要的税收之一,对企业和个体工商户而言,纳税申报是一项重要的义务。成为一般纳税人,可以享受增值税进项税额抵扣、退税等优惠政策。本文将介绍一般纳税人申报增值税的条件与要求,帮助读者了解相关规定。

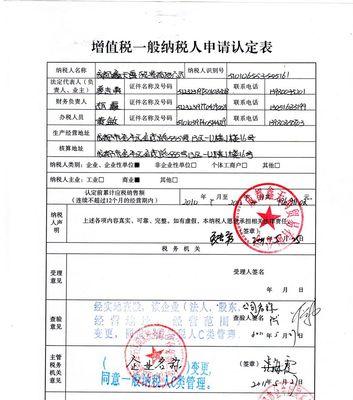

1.一般纳税人的定义与身份确认

成为一般纳税人需要满足的条件包括注册资本额、经营范围和纳税信用等级,只有获得税务部门认定的纳税人身份,才能享受相应的税收政策。

2.销售额的计算和确认

申报增值税的前提是具备一定的销售额,销售额的计算方式包括按月或按季度统计,并需要进行核实和确认。

3.业务性质的分类和影响

不同业务性质的企业,在申报增值税时需要遵守不同的规定。对于进出口企业、跨境电商等特殊业务类型,申报增值税的要求与普通企业有所不同。

4.增值税申报的时间和频率

纳税人需要按照规定的时间和频率申报增值税,包括月度申报和季度申报两种方式。了解申报时间表并及时进行申报,有助于避免违规和处罚。

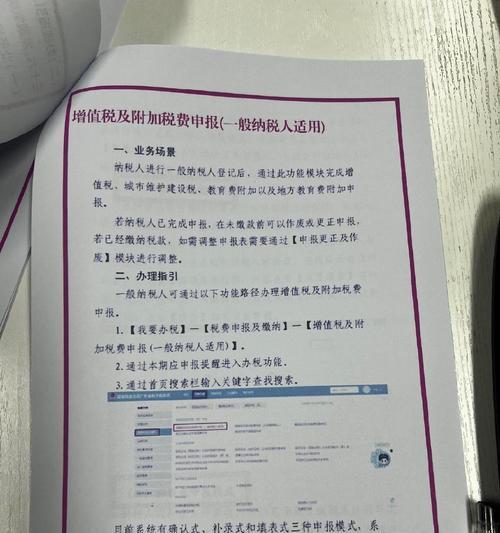

5.纳税申报表的填报与提交

增值税申报需要填写相应的纳税申报表,包括销项税额、进项税额等数据,填报过程中需要准确无误地记录相关信息,并按时提交给税务部门。

6.增值税发票的开具和管理

申报增值税还涉及到增值税发票的开具和管理,包括开票流程、发票信息的真实性和合规性等方面,纳税人需要严格遵守相关规定。

7.进项税额抵扣的条件和限制

作为一般纳税人,企业可以通过抵扣进项税额来减少应交的增值税金额。了解抵扣的条件和限制,可以帮助企业合理利用进项税额,降低税负。

8.退税政策与申请流程

企业在申报增值税时,如果出现进项税额大于销项税额的情况,可以申请退税。了解退税政策和申请流程,可以帮助企业合法享受退税优惠。

9.增值税申报中的合规风险和注意事项

在申报增值税过程中,存在一些合规风险和容易犯错的地方。申报漏报、填写错误等,纳税人需要注意这些问题,以避免不必要的纠纷和罚款。

10.增值税申报的相关罚则和处罚

纳税人违反增值税申报规定会面临相应的罚则和处罚。了解相关的法律法规和处罚标准,对纳税人合规申报增值税具有重要意义。

11.纳税申报的自查与纠错机制

为了保证申报的准确性和合规性,纳税人可以主动进行自查和纠错。及时发现并纠正错误,有助于避免不必要的风险和损失。

12.增值税申报的配套措施与政策支持

税务部门为一般纳税人提供了一系列的配套措施和政策支持,包括宣传培训、税收咨询和业务指导等,纳税人可以积极利用这些资源。

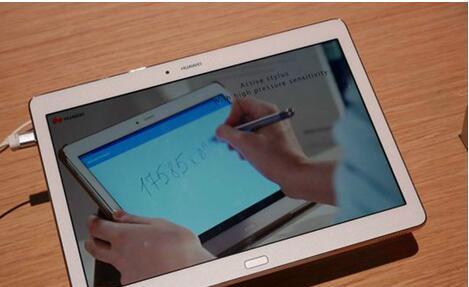

13.智能化助力增值税申报的发展趋势

随着科技的发展,智能化助力增值税申报已成为一个发展趋势。电子申报、智能财税软件等工具的应用,为纳税人提供了更加便捷高效的申报方式。

14.申报增值税的意义与影响

纳税人申报增值税不仅是一项法定义务,还能够反映企业的纳税诚信度和经营状况。准确、及时地申报增值税,对企业发展和税收管理都具有重要意义。

15.未来发展趋势与建议

随着我国经济的发展和税收制度的改革,增值税申报也将不断发展和完善。纳税人需要密切关注相关政策和法规的更新,及时调整申报策略,保持合规运营。

作为一般纳税人,申报增值税需要满足一定的条件与要求。这包括确认纳税人身份、计算和确认销售额、遵守业务性质的规定等。同时,纳税人还需要了解申报时间和频率、填报纳税申报表等具体操作。准确、及时地申报增值税对企业发展和税收管理都具有重要意义。在未来,随着智能化助力增值税申报的发展趋势,纳税人需要关注相关政策和法规的更新,并保持合规运营。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 3561739510@qq.com 举报,一经查实,本站将立刻删除。!

本文链接:https://www.wanhaidao.com/article-7690-1.html